Crédito ao consumo: vai haver crise?

Publicado 17 Outubro 2016A concessão de crédito ao consumo está no patamar mais alto dos últimos oito anos. Ou seja, em níveis pré-crise. Especialistas consultados pelo ECO dizem se daí resultam motivos de preocupação.

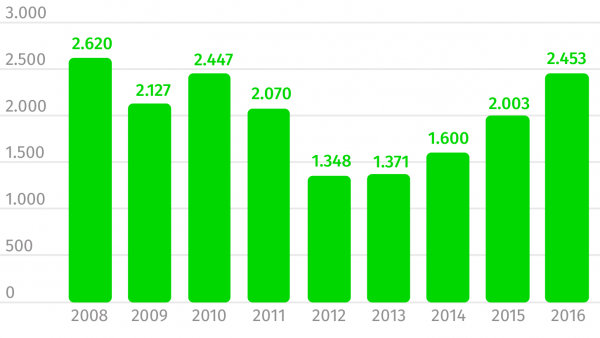

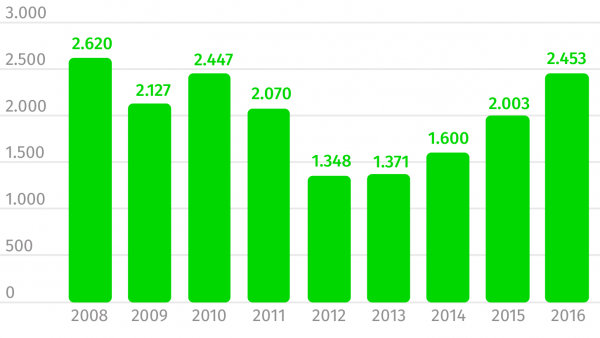

O crédito ao consumo regressou em força ao radar dos portugueses. Só nos primeiros oito meses deste ano, o montante da concessão de novos empréstimos com a finalidade de consumo cresceu 22,5% para 2,45 mil milhões de euros, segundo os dados do Banco de Portugal (BdP). Trata-se do patamar mais elevado dos últimos oito anos. Ou seja, um nível anterior à crise. A questão que se impõe é até que ponto a atual corrida ao crédito ao consumo não poderá conduzir a uma nova crise de incumprimento?

Comparação homóloga do crédito ao consumo nos primeiros oito meses de cada ano

Fonte: Banco de Portugal (Valores em milhões de euros)

Fonte: Banco de Portugal (Valores em milhões de euros)O aumento dos empréstimos para o consumo é uma tendência que se intensificou sobretudo desde o ano passado, em resultado da crescente aposta dos bancos nesse segmento de crédito, que foi correspondida por muitos portugueses que viram as suas perspetivas económicas melhorar. “A evolução do crédito ao consumo reflete, sobretudo, o aumento da oferta nesse segmento. Se forem apresentadas às famílias facilidades no acesso ao crédito e boas condições, normalmente a resposta é positiva”, explica Filipe Garcia, da IMF. O economista salienta ainda, para além da quantidade disponível, a relevância do preço a que este crédito está a ser concedido. Ou seja, aspreads mais baixos.

Uma ronda pelos sites das instituições financeiras nacionais permite identificar, em destaque, campanhas de angariação de clientes para crédito ao consumo. O reforço dessa aposta resulta da busca por maior rentabilidade, num contexto em que as taxas de juro de referência se mantêm em níveis muito baixos, o que tem impacto negativo sobre a rentabilidade da banca, tal como salienta Paula Carvalho, economista-chefe do BPI. A taxa de juro de referência para a Zona Euro foi fixada em março deste ano no mínimo histórico de 0%, enquanto a taxa de depósito foi definida em -0,4%, o que em termos práticos significa que os bancos têm de pagar para ter dinheiro depositado no Banco Central Europeu (BCE). Estes cortes por parte da entidade liderada por Mario Draghi, que visam animar a débil economia do espaço do Euro, tornam assim mais vantajoso aos bancos ter o dinheiro a circular na economia, emprestando-o tanto às empresas como aos particulares no caso concreto.

Já a subida da procura de crédito ao consumo acontece num contexto da melhoria dos índices de confiança das famílias associada à retoma da atividade e melhoria no mercado de trabalho. Mas estas não serão as únicas razões. “Existirá também algum efeito de procura e necessidades não satisfeitas, acumulada durante os anos de assistência externa, que foram anos de recessão, e que desponta agora de forma mais vigorosa”, refere Paula Carvalho, acrescentando ainda que “a redução dos níveis de endividamento das famílias, possibilitada nos últimos anos pelo parco recurso ao crédito bancário e também pela queda abrupta dos níveis das taxas de juro de referência, permitindo a amortização mais célere dos empréstimos anteriormente contratados, gera também espaço adicional de financiamento e sustenta o atual reforço dos níveis de crédito bancário”.

Novo crédito em velocidade cruzeiro

A expectativa dos especialistas consultados pelo ECO aponta para que, apesar de não existir muita margem de progressão, a concessão de crédito ao consumo continue sustentada em níveis elevados. “Os bancos estão com ‘vontade’ e necessidade de fazer negócio e sentem conforto na política monetária e no enquadramento macroeconómico de diminuição do desemprego. Enquanto esse contexto se mantiver, o novo crédito ao consumo tenderá a aumentar”, explica Filipe Garcia. A opinião de Paula Carvalho vai no mesmo sentido, apesar da economista-chefe do BPI lembrar que os atuais valores de concessão de crédito ao consumo aproximam-se dos máximos alcançados nos anos 2006-2008, acreditando por isso que o espaço para aumentar é limitado.

Os bancos estão com 'vontade' e necessidade de fazer negócio e sentem conforto na política monetária e no enquadramento macroeconómico de diminuição do desemprego. Enquanto esse contexto se mantiver, o novo crédito ao consumo tenderá a aumentar. Filipe Garcia - IMF

Apesar de esperarem que os níveis de concessão de crédito ao consumo se mantenham elevados, os especialistas sondados não anteveem que possam conduzir a uma crise de incumprimento no setor financeiro. “Penso que a crise, de memória recente, ensinou que o recurso e a concessão de crédito deverão ser sustentáveis”, explica Susana Albuquerque, Secretária-Geral e coordenadora de educação financeira da Associação de Sociedades Financeiras para Aquisições a Crédito (ASFAC). A especialista em finanças pessoais dá como exemplo do aumento significativo das taxas de recusa de concessão que, nalgumas empresas que integram a ASFAC superam os 70%. Já Filipe Garcia chama a atenção para o facto dos atuais níveis de crédito ao consumo concedidos trazerem alguma tranquilidade. “Teríamos de falar em montantes colossais no stock de crédito ao consumo – o que não acontece atualmente – para assistir a uma crise por essa via. Os níveis atuais digerem-se mais ou menos bem”, defende Filipe Garcia, apesar de antever que possa ocorrer uma subida do incumprimento por parte das famílias.

Penso que a crise, de memória recente, ensinou que o recurso e a concessão de crédito deverão ser sustentáveis. Susana Albuquerque - ASFAC

Os dados do Banco de Portugal (BdP) indicam que no final de julho deste ano os bancos a operar em Portugal detinham um stock de crédito ao consumo na ordem dos 12,9 mil milhões de euros, correspondente a 10,9% do total de empréstimos concedidos aos particulares (118,4 mil milhões de euros). Por sua vez, o malparado neste segmento de crédito encontra-se no nível mais baixo dos últimos seis anos, representando 7,4% do total de crédito ao consumo disponível e 0,8% do total de empréstimos aos particulares. O economista da IMF refere ainda que mais tarde ou mais cedo, quando os bancos sentirem necessidade de colocar um travão na concessão vão fazê-lo pela via do preço: ou seja pelo agravamento dos spreads.

Parece existir espaço para este tipo de financiamento continuar a aumentar. Todavia, as análises de risco de crédito deverão manter-se muito rigorosas pois tendencialmente os níveis de incumprimento são mais altos neste segmento de crédito a particulares. Paula Carvalho - Economista-chefe do BPI

No mesmo sentido, vai a opinião de Paula Carvalho, salientando a capacidade de filtragem dos bancos. “Aparentemente os níveis de endividamento das famílias continuam a decrescer a bom ritmo, pelo que parece existir espaço para este tipo de financiamento continuar a aumentar. Todavia, as análises de risco de crédito deverão manter-se muito rigorosas pois tendencialmente os níveis de incumprimento são mais altos neste segmento de crédito a particulares. Tudo somado, penso que não há motivos para temer um novo aumento de incumprimentos, pelo menos na ausência de choques negativos que impliquem regresso da tendência de aumento do desemprego”.

Ver Notícia Original: Eco